Maritime Strategies International (MSI) kuru yük taşımacılığı ve emtia araştırması başkanı Plamen Natzkoff, piyasanın teknik faktörlerin öne çıkmasıyla sürpriz bir yükseliş yaşadığını ancak filo arzı ve kasvetli bir makro görünümün ufukta göründüğünü yazıyor.

Diğer kuru dökme yük piyasası kriterleri de güçlendi; Baltık Panamax Endeksi Aralık ortasında 22.000$/gün ile zirveye ulaşırken, Baltık Supramax ve Handysize Endeksleri sırasıyla 17.000$/gün ve 16.000$/gün'e ulaştı.

Mevcut spot piyasalar gemi sahiplerini memnun etse de, yılın kasım ayına kadar ortalama Capesize oranları hala 2022 ortalamasının %8 altında seyretti., Panamax oranları da geçen yılın seviyelerinin %40 altında seyrediyor. Yaygın duygu, 2024'ün daha yüksek kazançlar için daha iyi bir yıl olmayacağı yönünde.

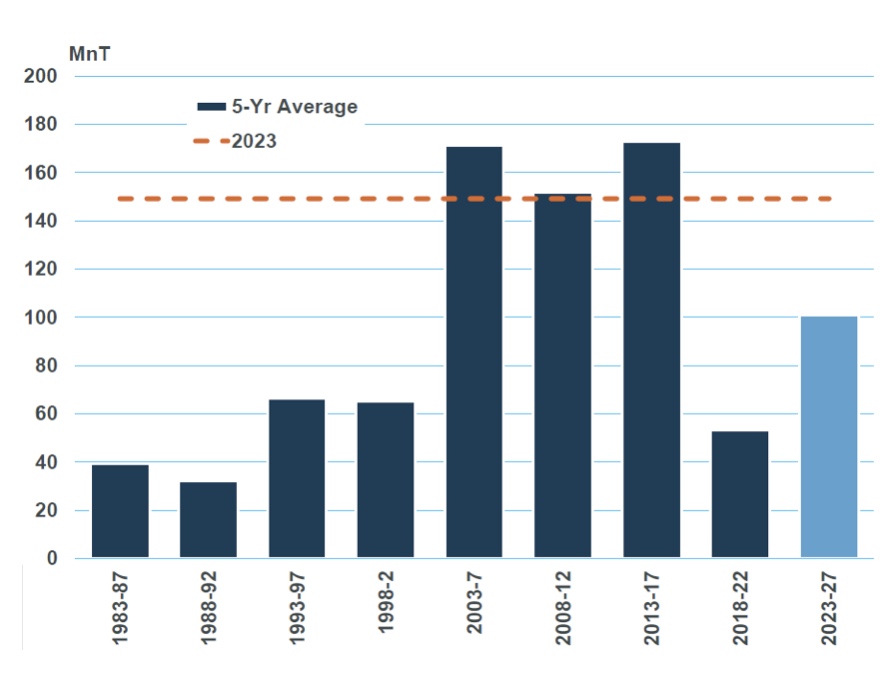

Toplamda MSI, kuru dökme yük ticaretinin bu yıl 150 milyon tonun biraz altında artacağını tahmin ediyor; bu da 2000 sonrası patlama yıllarındaki ortalama büyümeyle aynı seviyede (tabloya bakınız).

Kazançlardaki artış potansiyelini baskılayan faktörlerden biri arz büyümesi oldu.

MSI, 2023'te 32,7 milyon dwt teslim edileceğini tahmin ediyor, ancak yalnızca 7,9 Mn Dwt hurdaya çıkarıldı; bu, filo kapasitesinde yıl boyunca neredeyse 25 Mn Dwt'lik (yıllık bazda %2,6) bir artışa eşdeğer.

MSI'ın son raporlarında da vurgulandığı gibi, hayal kırıklığı yaratan navlun oranlarının ardındaki temel faktör, filo ticaret verimliliğindeki gelişmeler oldu. 2021/22 döneminde güçlü navlun piyasalarını harekete geçiren şey, hızla artan verimsizliklerdi ve bu faktörlerin 2023'te neredeyse normale dönmesi piyasa dengeleri üzerinde baskı yarattı.

Bununla birlikte, bu yılın sonuna doğru yaşanan gelişmeler, filonun ticari verimliliğini etkileyen sorunların, artan sıkışıklık ve Panama Kanalı'nın dökme yük gemilerine etkili bir şekilde kapatılması gibi dikkate değer aksaklıklarla birlikte, navlun piyasaları üzerinde hala önemli bir etkiye sahip olabileceğini gösterdi.

Son haftalarda, dünya çapındaki limanlara, özellikle de Panamax pazarına bağlı nakliye kapasitesinde çok önemli bir artış görüldü. Sıkışıklığın büyük ölçüde Çin limanlarında yoğunlaştığı 2021 döneminin aksine, gemiler şu anda ağırlıklı olarak Brezilya ve Endonezya ve daha küçük bir kapsamda Doğu Kıyısı Avustralya'daki yükleme limanlarında gecikme yaşıyor.

Öte yandan, Panama Kanalı'ndaki kısıtlamalar nedeniyle filonun ticaret düzeninde yaşanan aksaklıkların daha uzun süre devam etmesi muhtemel. Yetkililer, uzun süren kuraklık nedeniyle kanaldaki transit kapasitesini kısıtladığından bunun kuru yük piyasası üzerindeki etkileri oldukça ciddi olduğunu belirtiyor.

ABD Körfezi'nden ve diğer Karayip menşeli ülkelerden Asya'ya yapılan ihracatın artık ya Süveyş Kanalı'ndan ya da Ümit Burnu üzerinden yapılması gerekecek.

Daha uzun balast mesafelerine yönelik ek gereksinimler dikkate alındığında, ABD Körfezi'nden Asya'ya ticaret yapan filonun etkin kapasitesinin yaklaşık %30 oranında azalacağı öngörülüyor.

Kızıldeniz'de artan gerilimlerin dökme yük gemilerinin Süveyş Kanalı'ndan kaçınmasıyla sonuçlanıp sonuçlanmayacağı henüz bilinmiyor ancak bu kesinlikle filo ticaret verimliliğiyle ilgili kısa vadeli bir başka yukarı yönlü risk kaynağı.

Tipik olarak navlun oranlarındaki artış, armatörlere ve kiracılara ticaret fırsatlarını en üst düzeye çıkarmak amacıyla sefer hızlarını artırmaları konusunda güçlü bir sinyal sağlıyor. Hızlar, ilginç bir şekilde son dönemdeki artışa yanıt vermedi. Henüz bunu gösteren çok az kanıt olmasına rağmen, ilk ölçüm yılının sonuna yaklaşırken, CII'nin charter anlaşmalarındaki hız hükümlerinin bunda bir etkisi olup olmadığı sorgulanıyor.

Alternatif olarak, gemilerin giderek daha fazla EPL sistemiyle donatıldığı gerçeği, operatörlerin hızları piyasa oranlarına göre ayarlama becerisine teknik bir sınır getiriyor olabilir. Eğer bu, gerçekten de gemi sahiplerinin piyasa koşullarına cevap verme yeteneğini kısıtlayan sınırlayıcı bir faktör ise, bunun ileriye yönelik daha değişken navlun oranları üzerinde önemli yapısal etkileri olabilir.

Navlun piyasalarının değişken olmaya devam edeceğine dair beklenti analistler, armatörler ve kiracılar arasında yankı buluyor.

Jeopolitik sorunları, yeni düzenlemeleri, ekonomik sorunları (özellikle Çin'de), yinelenen sıkışıklığı ve bir dereceye kadar 2023'ün sonlarında mevcut dalgalanma varlığını öne sürerek bunu niteliksel olarak haklı çıkarmak zor değil.

Her ne kadar bu faktörlerin bazıları tuhaf olsa da MSI da bu görüşe katılıyor ve volatilitenin gelecek yıl fazla bir bildirime gerek kalmadan geri dönebileceğini söylüyor.